开完会,央行率先亮底牌

摘要:水管够,想水便宜没门,老子工作重点是防金融风险的。

水管够,想水便宜没门,老子工作重点是防金融风险的。

两场关于明年经济工作的定调会议刚一结束,15号,央行就做了两件事儿。第一件事儿是每个月的常规操作——MLF投放,它向市场传达接下来货币政策会在“宽与紧”之间作何种程度的选择。按照会议精神,央行的货币政策目标是“货币供应量同经济增长和价格水平预期目标相匹配”。这是一种新提法,把“价格水平预期目标”的重要性上调了。按照这种提法,后续的货币政策应该是通胀目标盯住制的,类似于2008年之前的美国(泰勒规则盛行时刻):通胀太低,降息以刺激经济推升通胀,通胀太高,加息以压制经济热度降低通胀。(PS:强烈地建议关注投资的朋友一定要看一看泰勒规则,这是央行首次提出,但是泰勒规则已经升级了很多个版本,哪个好用,央行会用哪个,直接决定了你的判断。感兴趣的朋友添加文末企微,回复“规则”领取吧)结合11月CPI增速为-0.5%,与年初的3%通胀目标(价格水平)相差甚远,央行应该更进一步的向宽松方向靠拢才对。然而令人意外的是,央行并没有像市场和专家预想的那样降准甚至降息,而是继11月天量投放6000亿MLF后再创天量——净投放8000亿。对此,不少人觉着8000亿相当于降准了1.6次,所以这算是央行宽松的一种信号,是一种利好。 因为MLF是央行给银行的贷款,银行是需要掏利息的。而准备金是按照要求银行存在央行的钱,是银行不需要掏利息的。免费给你5000亿和按照2.5%利息借给你8000亿让你使用,你更喜欢哪一种?显然,这次的MLF投放恰恰说明央行极端克制,并不想很宽松。

那就是15号当天央行开的扩大会议,按照会议精神央行的重头戏还是防金融风险,而非宽松把经济热度搞起来。“稳妥有效防范化解重点领域金融风险,加快金融稳定保障基金建设。”

风险部分大家恐怕都知道了,那就是今年文件中经常提到的地方隐性债务、房地产和中小金融机构。从央行的化解的手段看,是加快成立金融稳定保障基金。说白了,就是筹集一些钱成立一个基金,哪里出风险需要用到钱就从基金中拿出来支持。这个提法去年9月份的时候就说过了,现在只不过是开会催促工作进度。可是说来说去,风险的化解,本质上还是在尽可能不大幅冲击经济的情况下,债务带来的“亏损”谁来出钱维稳、最后又由谁买单的问题。ZY不想给地方买单,严控增量,地方自顾不暇有心无力,开发商则等着普降甘霖......弄来弄去,变成了央行催促有实力的银行暂时靠补充资本金、参与基金去化解,同时风险资产计提方面的监管又适当地放松,希望银行以时间和利润顶住这波压力。 而银行,净息差跌破1.8%安全线,新贷款放不出去,最近消费贷都干到了1.1%(有优惠券,但大部分消费贷普遍在3个多百分点)......银行的收支压力也在增加。

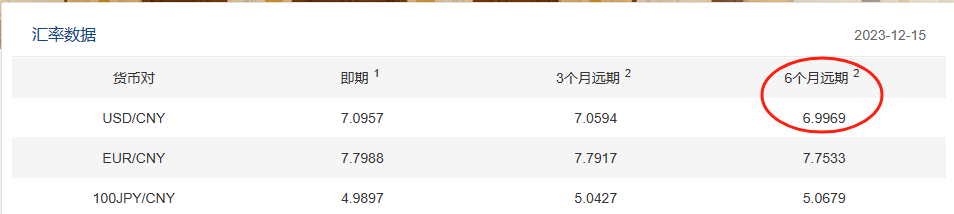

此外,除了工作重心所迫,央行的宽松克制至少还有两方面原因:最近一个多月人民币从7.3升值到了7.1附近,一定程度上扭转了人民币兑美元单边贬值的“超调风险”,算是近一个月国有银行疯狂买入人民币砸钱买出来的小胜利。然而,即便如此,3个月、6个月远期汇率依然显示人民币的这一轮升值还缺乏足够动力。周三前6个月远期汇率是7.00xx,美联储表态考虑降息后变成了6.9969,只有100个点左右的升值幅度,远低于今年跟我们同样贬值的日元。换句话说,美联储考虑降息对人民币的利好在央行看来很可能仍然不足以对冲我们降息对人民币的冲击。所以,我们的货币宽松变成了MLF放水+房地产定向降息(北上调整房贷政策)——局部操作。另外,两个大会后定调已经非常明确,那就是财政唱主角,货币唱配角。经济起飞通胀上行的组合是需要钱流到老百姓手里的,而央行的货币政策很难在此时通过放贷达到这一目的,所以它更多地是配合财政去搞,也能让自己手中的弹药(利率和存款准备金都是央行调节经济的工具)不尽快用完而进入0利率。 总之,无论哪种原因占据主导,12月15号央行的一番操作下来都已经亮明了底牌:货币政策不会过多的宽松,金融风险的防范仍然是第一位的。

第一,2024年很可能会跟2023年一样,匍匐中前进。即便2024年再多出来1万亿特别国债(最近小作文)。因为防风险仍然占据主导,而化风险迟迟......货币的流动性就只会聚焦在水库的上游用于债务周转而不能流到田地里扩大消费需求。第二,人民币即便在美联储降息的通道中也并不会因为央行不降息而消除贬值压力。据外汇管理局最近发言,“近几个月连续净增持境内债券,11月外资净增持境内债券规模达330亿美元,为历史次高值。”他们的逻辑点依然是经济压力没有消除之前,货币政策即便你不想宽松但也一定会朝着宽松的方向走,一步步压低利率。总之,笔者认为保守解决不了问题,2024年稳中求进,只有“进”多一点,光明论才会多一些。最后还是建议关注投资的朋友一定一定要看一看泰勒规则,否则市场在押注降息赚钱的时候你还不知道咋回事儿,还单纯以为“再降息,银行就没钱赚,就没法冲抵庞大的呆坏账,到时银行就会出问题,如果降准,银行的流动性对应付金融风险的能力就会越来越弱。”这是根本没弄明白降息的逻辑,更不明白“宏大叙事”跟“具体投资”是两码事儿的道理。真的,泰勒规则未来也会成为我们央行操作的重要工具,感兴趣的朋友添加下方企微,回复“规则”领取吧:

来源:米筐投资(ID:mikuangtouzi) 作者:和卿

相关新闻

和卿总篇数 106 篇

数据经济研究员,交易实操人

0条评论