1

楼市寒冬下,一场大戏的序幕正徐徐开启。

1月5日,华润旗下的万象生活发布公告称,将收购天津禹佳(生活服务)的物业服务板块,作价最高10.6亿元。

禹佳生活服务是福建地产禹洲集团的附属公司,成立于2020年11月、用来承接集团的商业管理和物业管理两大板块,目的是为了上市融资。所以在成立一个月后,就向港交所提交了招股书。

奈何天不遂人愿,随着港交所对地产和物业公司上市审核收紧,禹佳生活服务的两次IPO冲关都以失败告终。最近的一次递表失效时间是2021年12月17日,半个月后、就出现了本文开头“出售并购”的一幕。

关于本次收购,华润称“收购事项将扩大本集团的服务范围,加强本集团于上述地区(福建/安徽/浙江)的物业管理组合,并透过提供更多物业管理服务获得额外收入来源”,禹洲则称“该笔资产出售将有利于禹洲降负债、降杠杆,优化现有负债结构。出售物业后,禹洲将重新调配财务资源至其他业务,用于公司未来发展”。

各取所需、有舍有得,难怪双方一拍即可。

楼市严调控下,像其他很多民营房企一样、禹洲集团也面临着现金流困局。

在债务到期承压、融资筹款受限、销售回款不畅等情况下,不得不断臂求生、通过出售资产来补充现金流。

而华润呢?凭借央企身份和充裕现金流优势,以合适的价格收购物业公司、扩充物业服务范围和面积,也算是市场捡漏。

2022年开年,地产并购的第一枪由华润打响、看似有些突然意外,而实际上、地产圈并购的精彩大戏在2021年底就已酝酿。

2

去年11月,招商蛇口发布2021年度第二期中期票据募集说明书,还专门点出了该笔资金的用途——并购。

据了解,本期票据募资总额15亿、期限为5年、年利率只有3.55%,用途是“支持产业内协同性较强的企业缓解流动性压力”。翻译成人话,就是募集来的钱、用于收购出现缺钱困境的房企。

而在2022年初,招商蛇口再次发布募资说明,计划发行2022年度第一期中期票据、总金额为25.8亿,其用途在募集说明书中也已点名、同样是用于并购。

自去年三季度始,包括央行、银保监会在内的多个监管部门及领导纷纷释放房地产信贷宽松的积极信号,尤其是11月初交易所协会召开的房企代表座谈会、更是被认为房企融资落实宽松的转折点。

据参会人员透漏,座谈会明确银行间市场“支持优质房地产企业发行债券用于收购风险房企的住宅建设项目,支持保交楼、保民生、保稳定,鼓励企业发行长期限品种”。于是也就出现了上文招商蛇口发行长达五年、专门用于并购的中期票据。

其实除了招商蛇口外,其他如保利发展、首开等优质房企也开始在银行间债券市场注册发行长期限的中期票据。

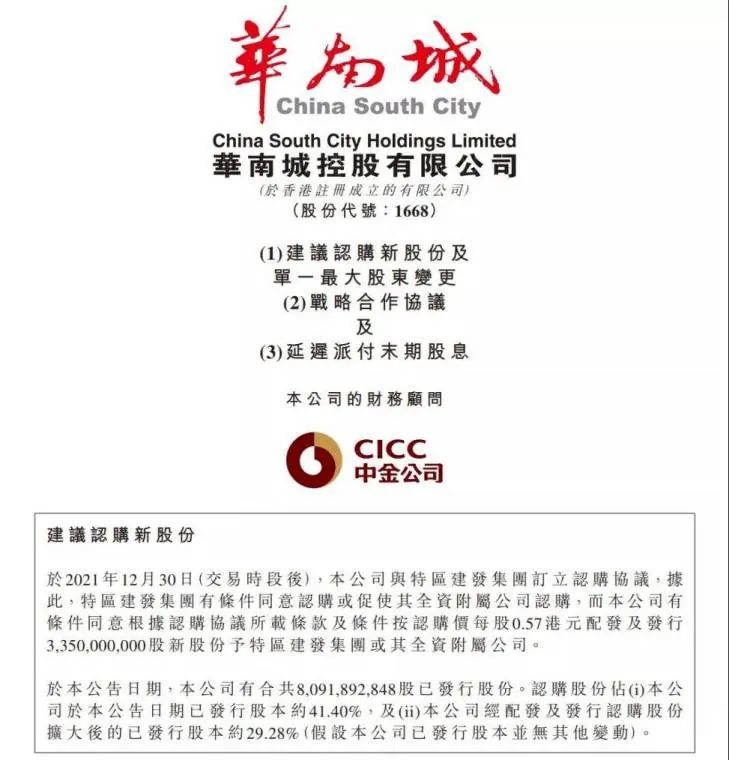

去年12月30日,总部位于深圳的百强房企华南城集团发布公告,称将向特区建发集团定向增发33.5亿新股,增发完成之后、建发集团将持股29.28%,成为华南城第一大股东。

特区建发集团是谁呢?

通过工商系统查询,特区建发集团的单一股东为深圳市特区建设发展集团有限公司、而该公司的单一股东为深圳市国资委,也就是说华南城定向增发的对象是深圳地方国企。

通过以上个案,大家有什么发现?

对的,收购并购方、出资出钱方几乎都是央企和地方国企等国有资本,而被收购方几乎都是民营房企,这也跟当下房地产行业面临的困境相符。

目前陷入的困境的房企几乎都是民营房企,如恒大、华夏幸福、泰禾、蓝光、宝能、佳兆业……而与之形成鲜明对照的,却是国央房企、地方房企及城投公司资金充裕,并充当着白衣骑士的角色。

3

房地产行业的“国资进、民资退”的特点,在去年全国各地的土地拍卖中也体现明显。2021年,共有22个一二线城市开始实施土拍双集中(集中公示信息、集中土地拍卖)。

在上半年前的第一轮土拍中,很多城市土地被溢价竞得,竞得人多为民营房企。可到了年中左右的第二轮土拍时,土地溢价缩小、很多土地被以挂牌价购得,此时的参与者则转换到以央国企地产商为主。

而到了第三轮土拍,在有些城市临时撤销了部分土地挂牌的情况下,土地溢价进一步缩小、甚至有些城市的土地还出现了流拍,而此时出来撑场面的竞拍人已开始是地方城投公司/平台了。

由此也可见,市场行情多么清淡、民营房企多么缺钱,而它的背后是从去年中开始、部分民营头部房企的债务陆续暴雷,且持续至今。

过去十余年,房地产行业赚钱的一大根基就是“高杠杆、高负债、高周转”,很多激进的房企、主要是以民营房企为主,凭借杠杆和债务迅速的做大做强、并跻身行业前列。

可自2018年金融去杠杆、房住不炒的政策提出后,这一屡试不爽的招术慢慢不灵了、没有及时抽身的房企也就陷入了当下的债务泥淖。

以前之蜜糖,今日之砒霜,出来混、终于要还了。

债务违约、理财暴雷,房企的困境让整个产业链上下游都损失惨重:先是炸了供应商(商票不兑付)、再是炸了自己员工(宝能/恒大的理财暴雷)、随之又炸了老业主(佳兆业的理财暴雷)…紧接着又炸了股东/投资人(如投资于华夏幸福的平安、投资于阳光城的泰康、投资于恒大的香港富豪刘銮雄等)、期房业主(项目减配、延期交房甚至烂尾)和基民(购买了持有地产债的基金)等等。

房企的暴雷,不仅牵扯到房产商的倒闭、还关涉到社会稳定/居民财富/金融风险等多个方面,所以监管层也迅速行动、其中的一个指导方针就是“保交楼、保民生”。

于是我们看到了,在去年12月、央行和银保监会出台了《关于做好重点房地产企业风险处置项目并购金融服务的通知》,鼓励银行稳妥有序开展并购贷款业务,重点支持优质的房地产企业兼并收购出险和困难的大型房地产企业的优质项目。

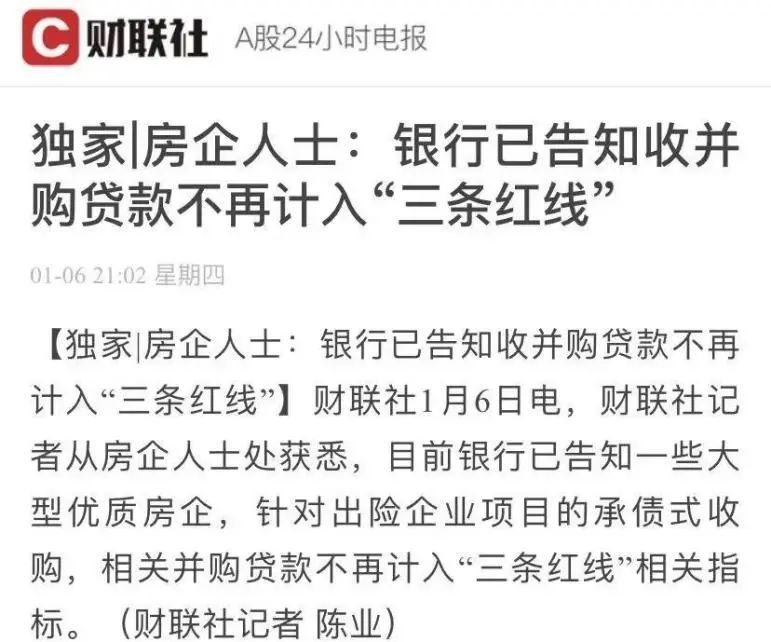

而最新的消息是,房企的并购贷款将不再计入“三道红线”、用于并购的贷款负债理论上没有上限。

二十年前,房地产开启了黄金时代;十年期,房地产进入了白银时代。

而今大时代正在谢幕,曾经风光无限的房企现在却深陷高危风险的境地、正预断臂求生等待被并购。

只是,有多少能顺利洗脚上岸呢?